钨钼行业运行特点分析

中国钨钼产业月度景气指数报告

2023年9月

中国有色金属工业协会

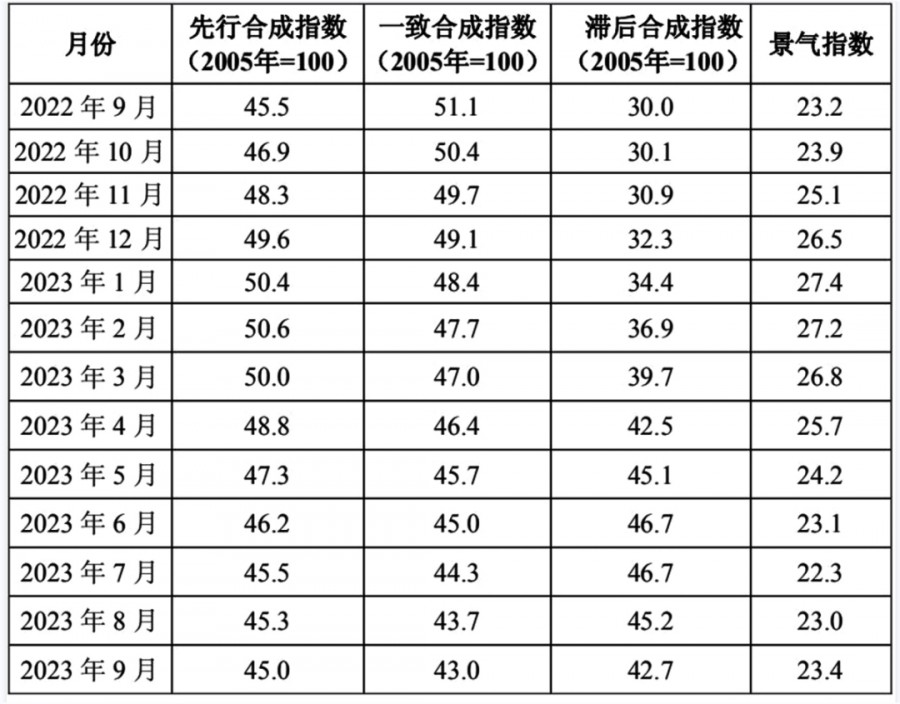

中国钨钼产业月度景气指数监测结果显示,2023年9月份,中国钨钼产业景气指数为23.4,较上月上升0.4个点,处于“正常”区间;先行合成指数为45.0,较上月下降0.3个点。近13个月以来中国钨钼产业月度景气指数见下表。

2022年9月—2023年9月钨钼行业景气指数

景气指数位于“正常”区间

且持续回升

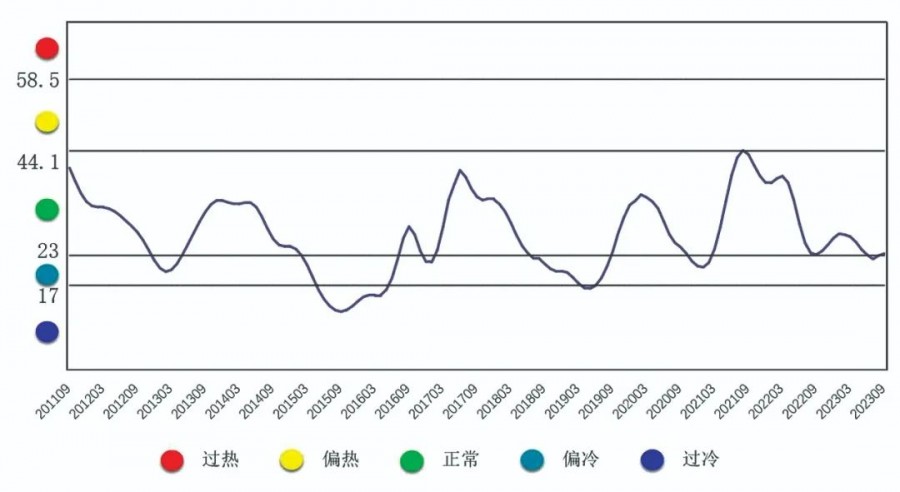

中国钨钼产业月度景气指数2023年9月份上升至23.4,处于“正常”区间,变化趋势见图1。

图1 中国钨钼产业月度景气指数趋势图

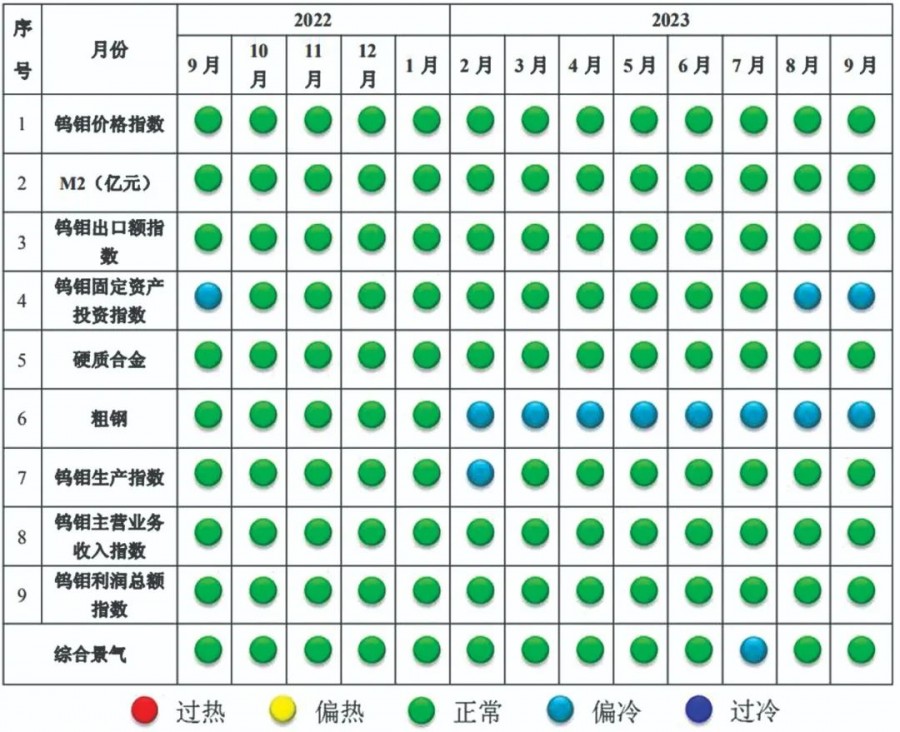

由中国钨钼产业月度景气信号灯(见图2)可见,9月份构成9个钨钼产业景气指数中,除钨钼固定资产投资指数和粗钢指数处于“偏冷”外,其他7个指数均处于“正常”区间。

图2 中国钨钼产业景气信号灯

先行合成指数继续下降

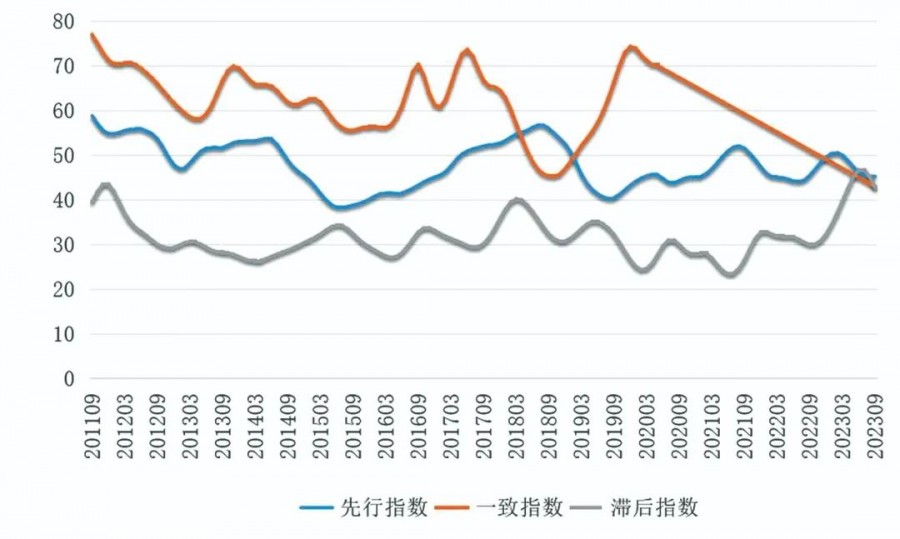

2023年9月份,在钨钼行业景气指数中,先行合成指数为45.0,较上月下降0.3个点。在先行合成指数的6个具体指标中,M2、钨钼出口额指数和粗钢指数较上月分别上升了0.6%、1.0%和0.6%,钨钼价格指数、钨钼固定资产指数和硬质合金指数较上月分别下降了1.7%、3.2%和0.5%。中国钨钼产业合成指数趋势见图3。

图3 中国钨钼产业合成指数曲线图

2023年9月份行业运行特点

(一)钨产量同比下降,钼产量保持增长

环保核查,部分矿山停产检修,9月份国内钨产量有所下降,钨精矿(65%氧化钨)产量约6136吨,同比下降6.2%。同期,国内钼精矿产量11188吨钼(金属量),同比增长17.3%。

图4 2021—2023年9月钨钼月出口统计图

(二)钨出口同比下降,钼出口保持增长

据海关统计,8月份我国出口钨品1551吨(金属量,下同),同比下降31.7%。其中,钨冶炼产品出口665吨,同比下降37.4%;钨粉末产品出口683吨,同比下降30.2%;钨金属制品出口202吨,同比下降11.7%。同期,我国出口钼品2219吨钼(金属量,下同),同比增长68.9%。

(三)钨消费同比小幅增长,钼消费有所下降

9月份,国内制造业好转,硬质合金需求略有改善。据统计,9月份国内钨消费约3528吨,环比增长0.2%,同比增长1.6%。另外,9月份国内主流钢厂钼铁招标量约12300吨,环比下降12.1%,同比下降5.4%;同期国内钼消费量约11585吨钼,环比下降9.9%,同比下降3.4%。钼消费下降与钼价保持高位引发下游钢厂提高废钢利用有一定关系。

图5 2021—2023年9月钨精矿和钼精矿价格走势图

(四)钨价格环比上涨,钼价格环比小幅下跌

9月份的消费旺季没达预期,硬质合金厂对后市信心弱,对原料采购订单并没有增加,维持正常周转库存。9月初主要钨企业长单价格基本平稳,市场僵持中。9月份国内市场65%黑钨精矿均价12.1万元/吨,环比上涨0.7%;仲钨酸铵(APT)均价18.1万元/吨,环比上涨0.4%。9月份国内45%钼精矿均价4221元/吨度,环比下跌1.29%;60%钼铁均价27.38万元/吨,环比下跌1.11%。

根据目前掌握的情况看,终端领域需求总体平稳,钨钼产品价格平稳,初步判断10月份指数将趋稳。(周遵波 高海亮 杨召会 执笔)

附注:

1.钨钼产业景气先行合成指标(简称先行指数)用于判断钨钼产业经济运行的近期变化趋势。该指数由以下6项指标构成:钨钼价格、M2、钨钼出口额、钨钼固定资产投资额、硬质合金产量、粗钢产量。

2.钨钼产业一致合成指标(简称一致指数)反映当前钨钼产业经济的运行状况。该指数由以下3项指标构成:生产、主营业务收入、利润总额。

3.钨钼产业滞后合成指标(简称滞后指数)与一致指标一起主要用来监测经济变动的趋势,起到事后验证的作用。该指数由以下3项指标构成:产成品余额、流动资产余额、应收账款。

4.综合景气指数反映当前钨钼产业发展景气程度。景气灯号图把钨钼产业经济运行状态分为5个级别,“红灯”表示经济过热,“黄灯”表示经济偏热,“绿灯”表示经济运行正常,“浅蓝灯”表示经济偏冷,“蓝灯”表示经济过冷。对单项指标灯号赋予不同的权重,将其汇总而成的综合景气指数也同样由5个灯区显示。

综合景气指数由9项指标构成,即先行指数和一致指数的构成指标。

5.编制指数所用各项指标均经过季节调整,已剔除季节因素。

6.每月都将对以前的月度景气指数进行修订。当时间序列加入最新的一个月的数据后,以往月度景气指数会或多或少地发生变化,这是模型自动修正的结果。